1. ETFs verstehen

Exchange-Traded Fund (ETF) ist die englische Bezeichnung für ein Finanzinstrument, das Investoren ein kostengünstiges und diversifiziertes Portfolio von Vermögenswerten bietet. Vor dem Einstieg in den ETF-Investitionsprozess ist es wichtig, einige Grundlagen zu kennen…

Was sind ETFs?

Ein ETF ist ein Investmentfonds, der wie eine Aktie an der Börse gehandelt wird. ETFs zeichnen sich dadurch aus, dass sie ein breites Spektrum von Vermögenswerten abbilden können:

- Aktien

- Anleihen

- Rohstoffe

- Immobilien

- Währungen

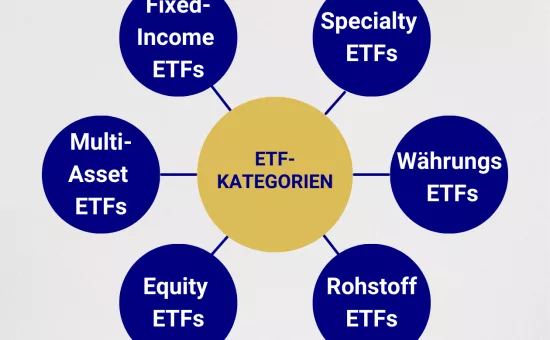

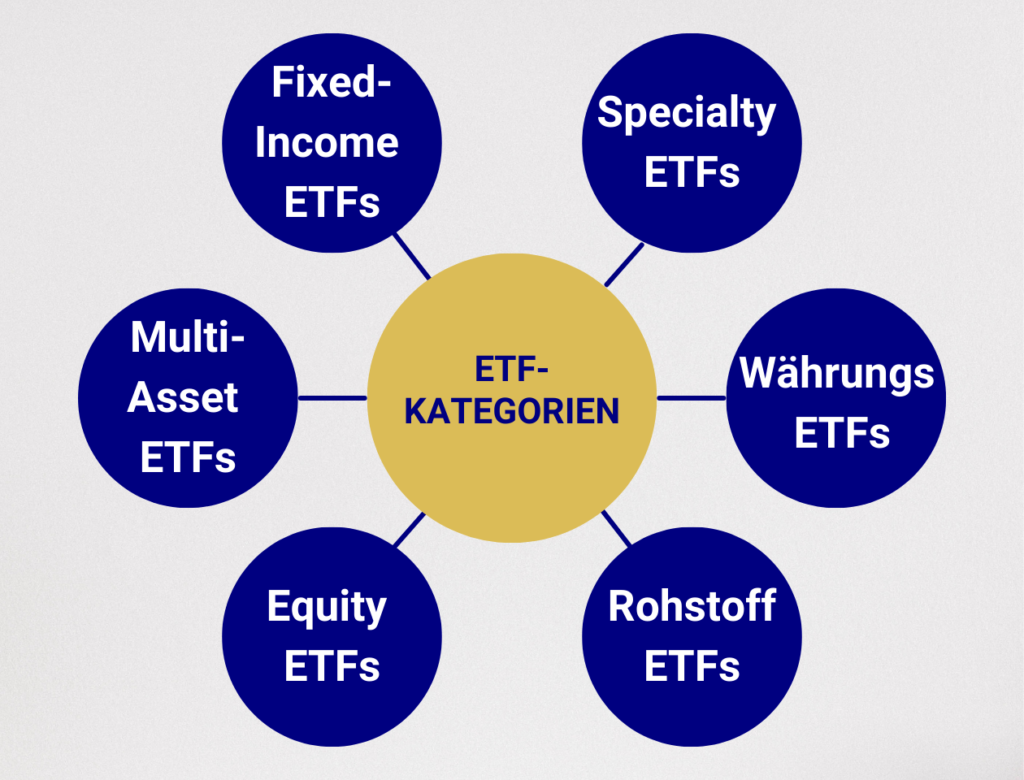

Es gibt unzählige ETF-Kategorien. Wir geben hier einen kurzen Überblick und gehen in einem späteren Kapitel näher auf die verschiedenen Arten ein. Beliebte ETFs orientieren sich an einem Index wie dem DAX.

Thematische ETFs konzentrieren sich auf Themen und investieren entsprechend. Dies können disruptive Technologien, Robotik, Elektrofahrzeuge, Getränke usw. sein.

Rohstoff-ETFs, die sich auf Rohstoffe wie Edelmetalle oder Agrarprodukte konzentrieren. Dann gibt es noch Anleihen-ETFs, die in Anleihen von Staaten oder Unternehmen investieren.

Wie werden ETFs bewertet?

ETFs sind ein Korb von Vermögenswerten, von denen jeder seinen eigenen Wert hat. Der Fondsmanager kauft und verkauft Vermögenswerte, um das Portfolio zu verändern. Der Wert der Vermögenswerte ändert sich von Tag zu Tag. Investoren möchten den Wert des Fonds auf der Grundlage der Marktbewertung der zugrunde liegenden Vermögenswerte kennen.

Der zugrunde liegende Wert des Fondsvermögens wird als Nettoinventarwert (auf English Net asset Value) bezeichnet. Der Net Asset Value (NAV) ist das Fondsvermögen abzüglich der Verbindlichkeiten geteilt durch die Gesamtzahl der im Umlauf befindlichen Fondsanteile. Mathematisch ausgedrückt bedeutet dies:

NAV = (Aktiva\>-\>Passiva) / Gesamtzahl\>der\>umlaufenden\> Anteile

Wo:

- Aktiva = der Gesamtwert der Vermögenswerte im Portfolio, wie Aktien, Anleihen, Rohstoffe usw.

- Passiva= Gebühren, Kosten oder andere Verbindlichkeiten des Fondsmanagements.

- Gesamtzahl der umlaufenden Anteile = Anzahl der ETF-Anteile, die geschaffen wurden und sich im Umlauf befinden.

Der Nettoinventarwert wird in der Regel am Ende eines jeden Handelstages berechnet. Er stellt sicher, dass die Investoren eine genaue Darstellung des ETF-Wertes pro Anteil auf der Grundlage des letzten Marktpreises erhalten.

Wie funktionieren ETFs?

Investoren kaufen den ETF zum Marktpreis, der vom Nettoinventarwert abweichen kann. Investoren kaufen oder verkaufen den ETF mit einem Aufschlag, wenn der Marktpreis den Nettoinventarwert übersteigt. Umgekehrt kaufen oder verkaufen sie den ETF mit einem Abschlag, wenn der Marktpreis unter dem Nettoinventarwert liegt.

Der Marktpreis kann vom Nettoinventarwert aufgrund von Faktoren wie Angebot und Nachfrage, Marktstimmung und anderen Dynamiken abweichen. Eine Gruppe, die als Authorized Participants (AP) bezeichnet wird, versucht die Preisabweichung durch Arbitrage zu verringern.

Das Gesetz erlaubt es den zugelassenen Teilnehmern, Anteile zu schaffen oder zurückzugeben, um die Lücke zwischen Aufschlag und Abschlag zu schließen. APs fungieren als Liquiditätsanbieter auf dem Sekundärmarkt, wie der Aktienmarkt auch genannt wird, und erleichtern den Kauf und Verkauf von Aktien.

ETF-Kosten

Die Kostenquote (auf English Expense ratio) ist ein Prozentsatz der Verwaltungskosten eines ETF, ausgedrückt als Anteil des durchschnittlichen Nettovermögens des Fonds. Die Kosten umfassen:

- Die Verwaltungsgebühr: Gebühr, die der Fondsmanager für die Verwaltung des Portfolios erhält.

- Operative Kosten: Kosten für administrative und operative Tätigkeiten wie Buchhaltung und Rechtsberatung.

- Vertriebskosten: Kosten für Marketing und Werbung.

Die Kostenquote ist eine Metrik, die einen einfachen Vergleich der Kosteneffizienz und Transparenz zwischen Fonds ermöglicht. Kosteneffiziente Fonds haben eine niedrige Kostenquote, was bedeutet, dass den Anlegern ein größerer Teil der Fondsrendite erhalten bleibt.

Die Transparenz ermöglicht den Anlegern einen schnellen Vergleich der Auswirkungen der Kosten auf die Fondsrendite. Eine niedrigere Kostenquote kann insbesondere langfristig zu einer höheren Rendite beitragen.

ETFs vs. Offene Investmentfonds

ETFs sind vergleichbar mit offenen Investmentfonds. Beide Typen von Fonds haben Manager, die ein Portfolio von Vermögenswerten, Kosten und Gebühren verwalten. Der Hauptunterschied besteht darin, dass ETFs auf dem Aktienmarkt von anderen Eigentümern gekauft werden. Offene Investmentfonds werden dagegen vom Emittenten auf der Grundlage des Tagesschlusskurses gekauft und verkauft.

Der zweite Unterschied besteht in der Transparenz der ETFs. Die Bestände werden in der Regel täglich auf der Website veröffentlicht und aktualisiert. Offene Investmentfonds können dies monatlich oder vierteljährlich tun, wenn sie dazu gesetzlich verpflichtet sind.

Drittens haben offene Investmentfonds in der Regel höhere Kostenquoten von bis zu 1% pro Jahr. Sie haben höhere Kosten für Marketing, Vertrieb und Buchhaltung.

ETFs haben niedrigere Kostenquoten, da sie in der Regel kostengünstiger zu betreiben sind. Dadurch verbleibt den Anlegern ein größerer Teil der Fondserträge als bei offenen Investmentfonds mit höheren Kostenquoten.

Lade den kostenlosen Portfolio-Tracker herunter!

Melde dich für den Newsletter an und erhalte deinen Portfolio-Tracker direkt.

2. Typen von ETFs

ETFs gibt es in verschiedenen Typen. Sie stellen einen Korb von Sektoren, Branchen, Rohstoffen usw. dar. In diesem Leitfaden befassen wir uns hauptsächlich mit ETFs, die auf Aktien basieren. Um dir einen besseren Überblick über ETFs zu geben, gehen wir jedoch auf verschiedene Typen von ETFs ein.

Equity-ETFs

Equity-ETFs, auch bekannt als Aktien-ETFs, bilden in der Regel einen Index von Aktien wie den DAX in Deutschland oder den Euro STOXX 50 in Europa ab. Equity-ETFs können jedoch auch nach Branchen, Marktkapitalisierung, Investitionsstil, Anlagestrategie und regionalem Engagement unterteilt werden.

Equity-ETFs können kategorisiert werden nach:

- Industrie: Sektoren wie Finanzwerte, Gesundheitswesen und Kunden werden in Branchen unterteilt. Ein Branchen-ETF konzentriert sich auf einen engeren Bereich innerhalb eines Sektors. Zum Beispiel Halbleiter innerhalb des Technologiesektors.

- Marktkapitalisierung: Das ist der Kurs der Aktie multipliziert mit den umlaufenden Aktien des Unternehmens, auch bekannt als “Marktkapitalisierung”. ETF dürfen nur in Unternehmen investieren, die eine bestimmte Marktkapitalisierung aufweisen, wie z. B. 1 bis 5 Milliarden Euro.

- Investitionsstil: Der Stil eines Equity-ETFs kann sich auf Wachstums-, Substanz- oder Dividendenaktien konzentrieren. Wachstumsaktien haben in der Regel ein hohes Kurs-Gewinn-Verhältnis (KGV). Value-Aktien werden unter ihrem inneren Wert gekauft. Dividenden-ETFs können hohe Ausschüttungsquoten verfolgen oder Dividenden-Aristokraten bevorzugen.

- Anlagestrategie: Einige ETFs werden aktiv verwaltet. Die meisten bilden jedoch einen Index passiv ab. Andere Strategien setzen auf Futures, Optionen oder Hebelwirkung.

- Regionales Engagement: ETFs können sich auf ein Land, eine Region oder die ganze Welt konzentrieren. Ein Beispiel ist der MSCI World ETF. Er hat ein Portfolio von Unternehmen, die die Weltwirtschaft repräsentieren.

Fixed-Income ETFs

Fixed-Income-ETFs bilden in der Regel einen Index von Anleihen ab. Diese Anleihen stammen in der Regel vom Staat oder von Unternehmen. Anleihen-ETFs können nach Fälligkeitsdatum, Emittent, Bonität, Rendite oder regionalem Engagement kategorisiert werden. Investitionen in Anleihen-ETFs haben in der Regel eine höhere Marktliquidität als einzelne Anleihen.

- Fälligkeit oder Laufzeit: Anleihen werden in drei Hauptkategorien eingeteilt: kurzfristig (bis 3 Jahre), mittelfristig (3 bis 10 Jahre) und langfristig (10 bis 30 Jahre).

- Emittententyp: Emittenten wie Regierungen, Kommunen, Banken und Unternehmen geben Anleihen aus. Ein ETF kann sich auf einen oder mehrere Emittenten konzentrieren.

- Bonität/Rendite: Die Bonität eines Emittenten bestimmt sein Risiko. Die Rendite (der Zinssatz der Anleihe) korreliert umgekehrt mit der Bonität. Eine hohe Bonität führt zu einer niedrigen Rendite und umgekehrt.

- Regionales Engagement: Wie bei Equity-ETFs kann der Schwerpunkt auf einer Region oder einem Land liegen, in dem die Anleihe emittiert wurde.

Rohstoff-ETFs

Rohstoff-ETFs bilden die Preisentwicklung eines Rohstoffs oder eines Rohstoffindexes ab. Beispiele sind Gold, Agrarprodukte oder Erdöl. Diese Typen von ETFs können in 3 Strategien unterteilt werden:

- Physisch gedeckte ETFs: Die Fonds halten die Rohstoffe direkt an einem Lagerort. Meist handelt es sich um Edelmetalle wie Gold, Silber und Platin.

- Futures-basierte ETFs: Dies ist die häufigste Art von Rohstoff-ETFs. Diese Fonds kaufen “Futures”, “Swaps” oder “Terminkontrakte”.

- Aktienbasierte ETFs: Diese Fonds investieren über Aktien in Unternehmen, die mit der Förderung, Produktion oder dem Transport von Rohstoffen zu tun haben.

Specialty-ETFs

ETFs gibt es für fast alles, in das investiert oder gehandelt werden kann. Zum Beispiel für Kunst, Kryptowährungen, Hedgefondsgruppen oder:

- Währungs-ETFs: Investitionen in verschiedene Währungen werden von Investoren genutzt, um von den Kursbewegungen einer bestimmten Währung gegenüber anderen Währungen zu profitieren.

- Multi-Asset-ETFs: Wie der Name schon sagt, investiert der Fonds in einen Korb aus Aktien, Anleihen oder anderen Vermögenswerten. In der Regel hält dieser ETF andere ETFs, um die Kostenquote niedrig zu halten.

- Nachhaltige ETFs: Umwelt ist ein heißes Thema in der Investmentwelt. Diese Fonds investieren in Aktien und Anleihen von Unternehmen, die sich auf Umwelt-, Sozial- und Governance-Richtlinien konzentrieren.

3. Vorteile von ETF-anlage

Die Investition in ETFs bietet dem einzelnen Investoren zahlreiche Vorteile. Wir konzentrieren uns hier auf die Vorteile gegenüber anderen Finanzinstrumenten wie offenen Investmentfonds. Die Unterschiede zwischen der Investition in Aktien-ETFs und in einzelne Aktien haben unterschiedliche Vorteile und Risiken, auf die wir in diesem Leitfaden nicht eingehen.

Diversifizierung

Einer der wichtigsten Vorteile von ETF-Investitionen ist die Diversifizierung. Investoren können auf einfache Weise eine Auswahl von Aktien zu einem niedrigen Preis pro Aktie halten. Der Aufbau eines Portfolios für einen Sektor, eine Region oder ein Thema erfordert oft erhebliche Investitionen und Kenntnisse.

Erstens brauchst du das Wissen und die Zeit, um mit den Investitionen in deinem Portfolio Schritt zu halten. Zweitens musst du ein Portfolio verwalten, das aus vielen Aktien besteht. Und drittens willst du ein bestimmtes Verhältnis zwischen den verschiedenen Vermögenswerten in deinem Portfolio einhalten.

Die Verwaltung eines bestimmten Verhältnisses zwischen den Vermögenswerten in einem Portfolio ist besonders schwierig, wenn das Investitionskapital klein ist. Jedes Unternehmen hat eine andere Marktkapitalisierung und einen anderen Aktienkurs.

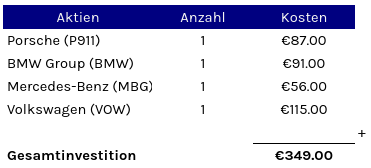

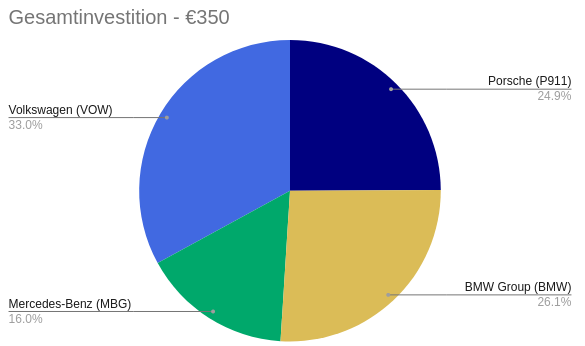

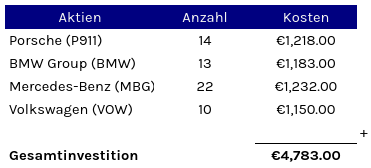

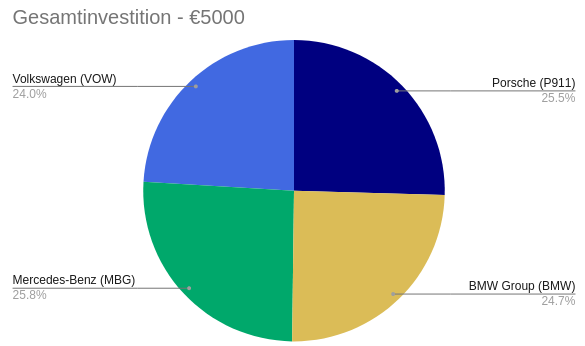

Betrachte das folgende Beispiel aus der deutschen Automobilindustrie. Du hast ein Budget von 350 €, um in Porsche, BMW, Mercedes und Volkswagen zu investieren. Von jedem Unternehmen kannst du 1 Aktie zu 87 €, 91 €, 56 € und 115 € kaufen.

Du siehst den Unterschied in den Beständen und willst sie zu je 25 % ausgleichen. Wenn du dein Budget auf 5000 € erhöhst, ergibt sich das folgende Portfolio:

Man stelle sich nun vor, dass mehr Kapital von verschiedenen Investoren in einem ETF gebündelt wird. Das Verhältnis im Portfolio ist dann noch ausgeglichener.

Niedrige Kosten

ETFs haben in der Regel niedrigere Kostenraten als offene Investmentfonds. Bei beiden Fondstypen fallen Betriebskosten wie Management- und Verwaltungsgebühren sowie Marketingkosten an. Niedrigere Kosten führen zu höheren potenziellen Renditen in der Zukunft.

ETFs senken die Kosten, indem sie die mit dem Service verbundenen Kosten an Brokerfirmen auslagern. Das ist möglich, weil ETFs an der Aktienbörse gehandelt werden. Offene Investmentfonds hingegen werden nicht an der Börse gehandelt und können dies daher nicht auslagern.

Ein weiterer Kostenunterschied besteht zwischen einem passiven und einem aktiven Fonds. Passive Fonds bilden einen Index nach oder replizieren die Wertentwicklung des Indexes. Aktive Fonds hingegen wählen aktiv Aktien und Anleihen aus, um den allgemeinen Aktienmarkt zu übertreffen.

Damit aktive Fonds besser abschneiden als der Markt, benötigen sie mehr Marktforschung, was die Verwaltungsgebühren drastisch erhöht.

4. Risiken und Nachteile

Wie bei jeder Investition gibt es auch bei ETFs Nachteile und Risiken. Hier stellen wir dir die wichtigsten davon vor.

Tracking-Fehler

Tracking-Fehler treten bei ETFs auf, die einen Index nachbilden. Diese passiven Fonds sollen die Wertentwicklung im Einklang mit dem Index halten. Das ist nicht immer möglich, denn:

- Bargeld: Indizes halten kein Bargeld, ETFs schon, um verschiedene Kosten zu decken.

- Dividende: Ein Index geht davon aus, dass Dividenden am selben Tag reinvestiert werden, an dem das Unternehmen sie ausschüttet. In Wirklichkeit kann dies bis zu einem Monat später der Fall sein. Ein ETF muss mit der Wiederanlage warten, bis die Zahlung eingegangen ist. In der Zwischenzeit kann der Aktienkurs gestiegen sein.

- Illiquide Vermögenswerte: Einige Indizes enthalten illiquide Wertpapiere, die ein Fonds nicht kaufen kann.

Überkonzentration

ETFs können anfällig für eine zu hohe Konzentration des Portfolios sein. Das bedeutet, dass die Vermögenswerte stark mit der Wertentwicklung korrelieren. Dies ist vor allem bei ETFs der Fall, die sich auf eine Region, einen Sektor, eine Branche oder ein bestimmtes Thema konzentrieren.

Themen wie künstliche Intelligenz haben in letzter Zeit stark an Interesse gewonnen. Viele Investoren investieren in diesen Bereich, was zu einer Überbewertung der Unternehmen führt. Der Hype legt sich mit der Zeit und die Preise sinken. Auch wenn der Technologiesektor oder der Aktienmarkt insgesamt wächst.

Lade den kostenlosen Portfolio-Tracker herunter!

Melde dich für den Newsletter an und erhalte deinen Portfolio-Tracker direkt.

5. Der Einstieg in die ETF-Investition

Jetzt, wo du die Grundlagen von ETFs kennst, ist es Zeit für den nächsten Schritt. Bevor du mit der Investition in ETFs beginnst, ist es essentiell, sich vorzubereiten. Setze dir klare Ziele, finde den richtigen Broker und benutze eine Strategie, um dir einen Vorsprung zu verschaffen!

Lege deine Investitionsziele fest

Investitionen sind immer mit einem Ziel verbunden. Die meisten Menschen wollen schnell reich werden oder ein zweites Einkommen haben. Gegen diese Ziele ist nichts einzuwenden, aber wir möchten dich ermutigen, konkreter zu werden.

Überlege dir, was Reichtum für dich bedeutet. Sind es 1, 2 oder 10 Millionen Euro? Überlege dir auch, in welchem Zeitraum du diesen Reichtum erreichen willst.

Um ein Ziel zu erreichen, braucht es mehr als eine Zahl. Du musst für dich selbst verstehen, was du konkret erreichen willst. Ist es ein Haus, ein Studienfonds für deine Kinder oder ein brandneues Auto?

Große Ziele haben folgende Eigenschaften: Sie sind spezifisch, messbar, erreichbar, realistisch und zeitlich begrenzt. Ich will zum Beispiel bis 2035 300.000 Euro investiert haben und 15.000 Euro zusätzliches Einkommen durch Dividenden erzielen.

Strategie

Der nächste Schritt bei der Vorbereitung einer Investition ist die Suche nach einer Anlagestrategie, die auf einem persönlichen Ziel basiert. Die Strategie sollte mit dem Ziel übereinstimmen, um möglichst schnell Ergebnisse zu erzielen.

Viele Strategien können in 3 Kategorien eingeteilt werden: Wachstum, Wertsteigerung und Dividenden/Einkommen. Strategien können sehr schnell komplex werden, aber es ist am einfachsten, eine einfache Strategie zu verfolgen.

Wenn du dich auf ein zweites Einkommen konzentrierst, solltest du einen Blick auf die Kategorie Dividenden/Einkommen werfen. Du wählst einen ETF, der sich auf festverzinsliche Anlagen (Anleihen), Dividenden (Aktien) oder eine Mischung aus beidem konzentriert.

Wenn es dein Ziel ist, innerhalb von 10 Jahren 1 Million Euro zu verdienen, dann sind Investitionen in Wachstumsaktien mit hohem Risiko und hoher Rendite vielleicht das Richtige für dich. Ein Portfolio aus Wachstumsaktien in einem ETF kann zu besseren Ergebnissen führen, als alles in ein einziges Wachstumsunternehmen zu investieren. Der Erfolg dieser Unternehmen ist nicht garantiert. Daher ist es wahrscheinlicher, dass du einen Gewinn erzielst, wenn du deine Investition auf mehrere Unternehmen verteilst.

Wenn du einen längeren Zeithorizont für den Aufbau deines Vermögens hast und risikoscheu bist, kann eine wertorientierte Anlage die richtige Wahl sein. Bei dieser Strategie wird auf den Finanzmärkten nach Preisnachlässen gesucht.

Ein Beispiel: Ein Unternehmen mit einem Vermögen von 100 Millionen Euro wird an der Börse für 75 Millionen Euro gehandelt. Sehr oft steigt der Aktienkurs wieder auf den Preis des Vermögens, in diesem Fall 100 Millionen Euro. Das ist eine Steigerung von 33%!

Eine andere Strategie ist, passiv in den breiten Markt zu investieren. Man profitiert vom Wachstum der Wirtschaft im Allgemeinen. Einige Sektoren wachsen, andere schrumpfen. Im Durchschnitt wächst der Markt. Das funktioniert am besten mit Index-ETFs wie dem deutschen DAX, dem MSCI oder dem amerikanischen SP500. Diese Strategie ist bei Anlegern beliebt, die wenig Zeit haben oder sich mit Investitionen nicht auskennen.

Recherche und Auswahl

Nach der Festlegung der Ziele und einer geeigneten Strategie geht es darum, den richtigen ETF zu finden. Die historische Wertentwicklung und die Kostenquote sind wichtige Faktoren für zukünftige Gewinne.

Bei Indexfonds spielt die historische Performance keine Rolle. Der Fondsmanager kann den Markt nicht schlagen. Du möchtest jedoch in eine wachsende Wirtschaft investieren, was zu einer langfristigen Wertentwicklung führt.

Bei anderen Typen von ETFs ist die historische Wertentwicklung entscheidend. Du solltest nach einem Fonds suchen, der den allgemeinen Markt regelmäßig übertrifft. Eine unterdurchschnittliche Performance führt Jahr für Jahr zu geringeren Gewinnen.

Die Kostenquote ist unabhängig von der Anlagestrategie von grosser Bedeutung. Sie wird in Prozent ausgedrückt, damit die Kosten verschiedener Fonds leicht verglichen werden können. Da die Kosten von den Erträgen abgezogen werden, schmälert dies die Performance des Fonds. Natürlich profitieren Anleger von niedrigen Kosten.

Wertpapierdepot

Ein Broker ist ein Vermittler zwischen einem Käufer und einem Verkäufer von Aktien oder ETFs. Der Broker stellt beiden Parteien Kosten für die Übertragung von Vermögenswerten vom Verkäufer auf den Käufer in Rechnung. Diese Kosten werden von den Brokern Provision genannt.

Einige Broker berechnen dir eine Gebühr (“Wartungsgebühr”) für das Halten von Vermögenswerten in einem Portfolio. Monatlich oder jährlich zahlst du einen kleinen Prozentsatz für das Halten der Anlagewerte. Auf den ersten Blick scheint das unbedeutend zu sein, aber in 20 Jahren schmälert es deinen Gewinn erheblich.

Wie du weißt, ist dein Gewinn umso geringer, je mehr Gebühren und Provisionen du zahlst. Es ist wichtig, dass du dir Zeit nimmst, um einen Broker mit niedrigen Gebühren zu finden. Ein Broker wie Interactive Brokers bietet genau das! Er ist ideal für ETF-Investoren wie dich.

Lade den kostenlosen Portfolio-Tracker herunter!

Melde dich für den Newsletter an und erhalte deinen Portfolio-Tracker direkt.

6. Deinen ersten ETF kaufen

Bist du bereit, den ersten Schritt zu wagen? Du bist jetzt bereit, die erste ETF-Investition zu tätigen. Erstelle ein Order beim Makler der Aktie, die dich mit einem Verkäufer verbindet. Für die Order gibt es verschiedene Methoden der Ausführung (Ordertypen), die wir hier besprechen werden. Außerdem gehen wir auf die Kaufmethoden für verschiedene Strategien ein.

Ordertypen

Wenn du ETFs, Aktien oder andere Vermögenswerte über einen Broker kaufen oder verkaufen möchtest, fragt der Broker dich in einem Formular nach einigen Informationen, um den Auftrag auszuführen:

- Deine gewünschte Anzahl von Aktien oder Investitionsbetrag.

- Den Ordertyp.

- Bis wann der Order gültig ist, in der Regel sind das Optionen bis zum Ende des Tages oder bis du den Order stornierst.

Die Auswahl der Ordertypen variiert je nach Broker. Je nach Ordertyp erscheint ein weiteres Feld für den Kaufkurs oder die Schwelle. Die gängigsten und am häufigsten verwendeten Ordertypen für ETF-Investments sind Market Order und Limit Order.

Bei Market Order wird zum aktuellen Marktpreis gekauft/verkauft. Man hat keine Kontrolle über den Kaufkurs. Es wird hauptsächlich für schnelle Entscheidungen verwendet.

Mit Limit Order kannst du den Kaufpreis unter dem aktuellen Marktpreis festlegen. Beim Verkauf kannst du den Verkaufspreis über den Marktpreis setzen. Im Gegensatz zur Market Order kennst du bei der Limit Order den genauen Kurs der Aktie. Der Nachteil ist, dass du länger warten musst, bis dir jemand zu diesem Preis verkauft, oder dass dein gewünschter Preis möglicherweise nicht erreicht wird.

Kaufmethoden

Investitionen in ETFs werden laufend getätigt. Bei Aktienbrokern kannst du sogar automatisch monatliche Käufe tätigen. Ein Teil deines Gehalts wird sofort in den Aktienmarkt investiert.

Einen Vermögenswert häufig zu kaufen, anstatt ihn auf einmal zu erwerben, nennt man Euro-Cost Averaging. Egal wie sich der Markt entwickelt, der durchschnittliche Kaufpreis ist nie der höchste Marktpreis. Dieses System verhindert, dass man nur zum Höchstkurs kauft. Euro-Cost Averaging wird häufig bei passiven Anlagen in Indexfonds verwendet.

Wenn du nach saisonalen Trends oder in einer Branche suchst, ist es in den meisten Fällen besser, schneller zu kaufen, als die Käufe über mehrere Monate zu verteilen. Für diese Art von Investitionen kannst du dein Kapital auf einige Tage oder Wochen verteilen.

Ein aggressiverer Ansatz ist der direkte Kauf mit dem gesamten Investitionskapital, das du in den Fonds investieren möchtest. In diesem Fall wartest du nicht auf mögliche Marktbewegungen zu deinen Gunsten.

7. Portfolio-Überwachung

Je nach Strategie muss die Anlageperformance häufig überprüft werden. Passive Indexanleger können die Performance alle paar Jahre überprüfen. Für andere Anleger lohnt es sich, mindestens einmal im Jahr einen Blick darauf zu werfen.

Bei der Überwachung deines Portfolios gibt es drei Möglichkeiten: mehr ETFs kaufen, mehr ETFs verkaufen oder nichts tun. Mehr kaufen kommt oft vor, weil du deine Investitionen erhöhen möchtest. Du bekommst ein monatliches Gehalt und kannst einen monatlichen Investitionsplan aufstellen.

Verkaufen kann verschiedene Gründe haben. Du erreichst ein finanzielles Ziel, die Kosten steigen, die Performance ist im Vergleich zu anderen nicht ausreichend oder der Fondsmanager stellt die Verwaltung des Fonds ein.

Ein Verkauf sollte nicht auf die leichte Schulter genommen werden. Ein Fondswechsel kann langfristig ein kostspieliges Unterfangen sein. Die Gebühren für den Verkauf des einen und den Kauf des anderen Fonds summieren sich schnell. Hinzu kommen die Steuern auf die Kursgewinne. Der vorübergehende Gewinn eines Fondswechsels kann durch den Verlust des investierten Kapitals aufgrund von Steuerzahlungen zunichte gemacht werden.

Überlege dir die Auswirkungen eines Verkaufs und kalkuliere die Gewinne und Verluste eines Fondswechsels, bevor du ihn durchführst.

Fazit

Börsengehandelte Fonds bieten Investoren eine kostengünstige Möglichkeit, Zugang zu verschiedenen Anlageklassen und Anlagestrategien zu erhalten. Wenn du verstehst, wie ETFs funktionieren, welche Vor- und Nachteile sie haben, und die notwendigen Schritte unternimmst, kannst du ein diversifiziertes Portfolio aufbauen, das deinen finanziellen Zielen entspricht.

Damit du erfolgreich in ETFs investieren kannst, sind Recherche, Strategie, Ziele und der richtige Broker entscheidend. Überlege dir gut, ob du einen ETF kaufst, denn ein Wechsel kann dich in Zukunft viel mehr kosten.

Hast du Fragen zum Thema ETF-anlage? Hinterlasse einen Kommentar oder kontaktiere uns hier.

- EURAMCO, “https://www.euramco-asset.de/glossar/nettoinventarwert/“, besichtigt 23 Nov. 2023

- Techopedia, “https://www.techopedia.com/de/definition/boersengehandelter-fonds-etf“, besichtigt 22 Nov. 2023